Piyasalarda tansiyonun son dönemde artmasıyla birlikte yatırımcılar para piyasası fonlarına sığınıyor. Riskten kaçan yatırımcılar bu fonlara talebi patlattı. Hangi fonlar yatırımcılar için daha cazip? İşte fon rehberi…

Yatırımcıların gözü para piyasası fonlarında. Likit olmaları, risklerin arttığı ve faizlerin yüksek olduğu dönemlerde yüksek getiri sağlamaları bu fonları öne çıkarıyor.

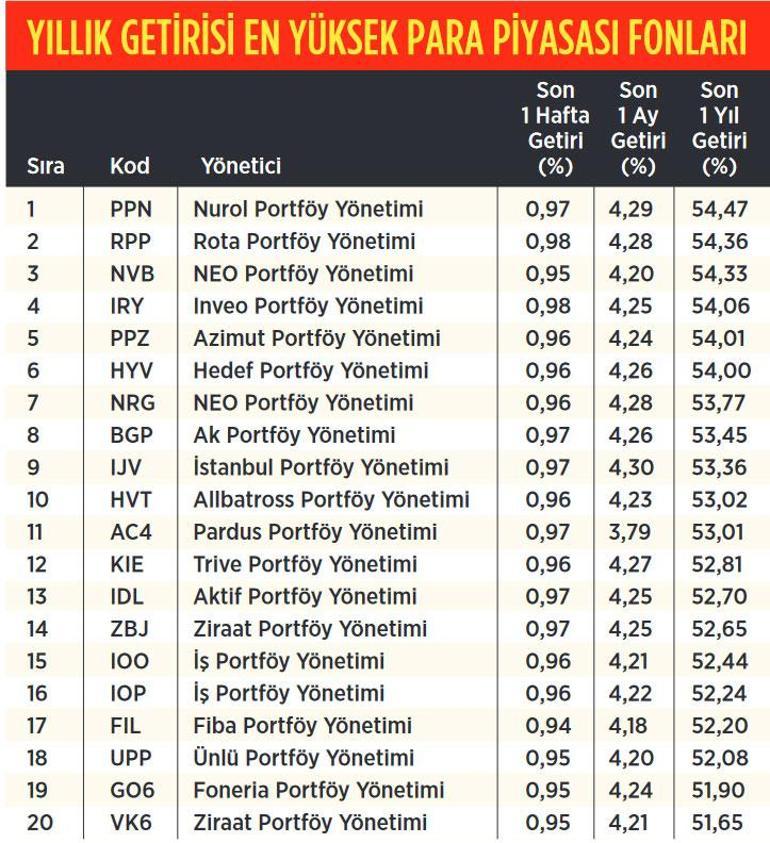

En fazla kazandıran para piyasası fonlarının yıllık getirileri yüzde 54.57’ye kadar çıktı. Yıllık yüzde 50’nin üzerinde kazandıran bu fonlar yatırımcı tercihlerinde öne çıkıyor.

En fazla kazandıranlar

En fazla kazandıran Para Piyasası Fonları içerisinde, Nurol Portföy tarafından yönetilen PPN fonu dikkat çekiyor. Bu fon, son 1 yılda %54,47 oranında değer kazandı. Kısa vadede yatırımcısına kazandıran fonun son 1 son 1 aydaki getirisi %4,29 ve son bir haftadaki performansı da %0,97 oldu.

Rota Portföy tarafından yönetilen RPP fonu, yıllık %54,36 getiri oranıyla ikinci sırada yer aldı. Onu, NEO Portföy’ün NVB fonu %54,33 ile üçüncü sırada takip etti. Bu fonlar, kendi kategorilerinde kısa vadede gerçekleştirdikleri performanslarıyla öne çıktılar.

Getirileriyle ilk 10’a giren fonlar arasında, Azimut Portföy’ün PPZ fonu %54,01 yıllık getiri oranıyla beşinci sırada, Hedef Portföy Yönetimi’nin HYV fonu %54,00 ile altıncı sırada yer aldı. İlk 10’da yer alan fonlar genel olarak %53 ve üzeri getiri oranlarına sahip bulunuyor. Bu fonlar arasında Ak Portföy, İstanbul Portföy ve Allbatross Portföy gibi sektörün öncü kurumları da yer alıyor.

Riskten kaçış sürecek

Küresel piyasalarda riskten kaçış eğilimi, son dönemde artan belirsizliklerle birlikte hız kazandı. Yatırımcılar, Japonya Merkez Bankası’nın faiz artırımı, küresel resesyon beklentileri ve jeopolitik risklerin yol açtığı endişeleri fiyatlıyor. Bu üç önemli faktör, riskli varlıklarda pozisyon alan yatırımcıların portföylerini yeniden gözden geçirmelerine neden oluyor. Özellikle Fed’in faiz indirmek için geç kaldığı endişeleri satışları tetikleyen ana unsur.

Küresel satış dalgası

Küresel bazda görülen satış dalgası riskli varlıklarda alınan pozisyonlarda satışların başlamasıyla birlikte, hızla domino etkisi gösterdi. Özellikle gelişmekte olan piyasalarda görülen sert satışlar, yatırımcıların riskten kaçış eğilimini daha da güçlendirdi.

Resesyon beklentileri...

Resesyon beklentileri, yatırımcıların güvenli limanlara yönelmesine neden oluyor. ABD ve Avrupa başta olmak üzere, büyük ekonomilerde yaşanması muhtemel bir durgunluk, yatırımcıları tedirgin ediyor. Özellikle enerji fiyatlarındaki dalgalanmalar, jeopolitik risklerle birleştiğinde, piyasalarda belirsizliği artırıyor.

Robotlarla ‘zarar kes’

Piyasalarda yaşanan bu volatilite, algoritmik işlem yapan robotların zarar kes (stop-loss) seviyelerinin devreye girmesiyle daha da tetiklendi. Borsada pandemi sonrası yükselen yatırımcıların çoğunun kriz deneyimi olmamasının da paniklemelerinde etkisi büyük.

Riskten kaçış devam edecek mi?

Piyasalar önümüzdeki dönemde de dalgalı bir seyir izlemeye devam edecek. Japonya’nın para politikası, küresel resesyon olasılığı ve jeopolitik gelişmelerin yatırımcılar üzerinde neden olacağı etkiler, piyasalarda riskten kaçışın devam edip etmeyeceğini belirleyecek. Yatırımcılar, bu belirsizlik ortamında temkinli davranarak, portföylerinde güvenli limanlara daha fazla yer ayırabilirler.

Yatırımcılar için ne anlama geliyor?

İlk yarı bilançoları yatırımcılar için kritik uyarılar taşıyor. Şirketlerin kârlarındaki bu düşüşler, piyasalarda yatırımcıların daha temkinli davranmasına ve riskli pozisyonlardan uzak durmasına yol açıyor. Özellikle yüksek cirolu şirketlerdeki kâr daralmaları, piyasalarda daha geniş çaplı bir satış dalgasını tetikleyebilir.

Ayrıca, sıkı para politikalarının uzun süreli etkilerinin bilanço rakamlarına yansıması, önümüzdeki çeyreklerde de benzer sonuçlar doğurabilir. Yatırımcılar, bu süreçte daha muhafazakar stratejiler izlemeli.

Sıkı para politikası etkisi bilançolarda görüldü

Piyasada gerçekleşen realizasyonlar sadece genel bir dalgalanma değil elbette. Rakamlara yansıyan gelişmeler yatırımcıları harekete geçirdi. Peki, neler gerçekleşiyor.

Her şeyden önce şirketlerin kârlarındaki düşüş fiyatlanıyor. İkinci çeyrek bilançolarda sanayi şirketlerinde ciddi daralma etkileri gözleniyor.

En yüksek cirolu şirketlerde kâr düşüşleri Cirosu en yüksek şirketlerde yaşanan kâr düşüşleri oldukça önemli. Yılın ilk yarısında Koç Holding’in kârı yüzde 95 oranında geriledi. Tüpraş’ın kârı yüzde 56 düştü. Ford Otosan’da kâr yüzde 19 azaldı. Arçelik 2023 altı aylık dönemde kârda iken 2024’ün altı aylık döneminde zarara döndü.

Piyasalar, merkez bankalarının uyguladığı sıkı para politikalarının etkilerini artık somut olarak bilanço rakamlarında görmeye başladı. Son dönemde gerçekleşen kâr realizasyonları, sadece piyasalarda genel bir dalgalanmanın göstergesi değil; aynı zamanda şirket bilançolarında yaşanan ciddi bozulmaların bir yansıması olarak karşımıza çıkıyor. Peki, neler yaşanıyor ve bu durum yatırımcılar için ne anlama geliyor?

Kâr marjlarında belirgin düşüşler

Şirketlerin 2024 yılı ikinci çeyrek bilançoları incelendiğinde, özellikle sanayi sektöründe ciddi daralmalar olduğu gözleniyor. Artan maliyetler, azalan talep ve sıkı para politikalarının etkisiyle şirketler kâr marjlarında belirgin düşüşler yaşamaya başladı. Bu durum, yatırımcıların fiyatlamalarında da önemli bir rol oynuyor. İkinci çeyrek verileri, özellikle büyük sanayi şirketlerinin bu sıkılaşma politikasından ciddi şekilde etkilendiğini ortaya koyuyor.