Son beş yılda doların getirisi yüzde 100’ü aştı. Yıllık ortalama getirisi yüzde 14 oldu. Cumhuriyet altını da yıllık yüzde 14 kazandırdı. Özel sektör tahvilleri ve mevduat enflasyonun üzerinde getiri sağladı

Yatırımcının reel getiri arayışı alternatifler içerisinde farklı varlıklara yöneltebiliyor. Durağan yatırımların getirileri sınırlı kalırken değişken varlıklar uzun vadede enflasyonun üzerinde kazandırıyor. Son beş yıllık getirilere bakıldığında altın, dolar ve özel sektör tahvilleri reel getiri sağladı.

Son beş yılda dolar kuru reel olarak yüzde 100 kazandırırken yıllık ortalama getirisi yüzde 14 oldu. Cumhuriyet altını da dolarla fiyatlandığı için aynı dönemde yıllık ortalama yüzde 14 kazandırdı. Özel sektör tahvilleri, yatırım fonları, emeklilik fonları, mevduatın getirisi enflasyonun üzerinde gerçekleşen diğer araçlar oldu. Ancak bu enstrümanların getiri oranları altın ve dolara göre daha düşük kaldı. Borsa son beş yıl içerisinde kaybettirmesine rağmen hisse emeklilik fonları reel olarak kazandırdı.

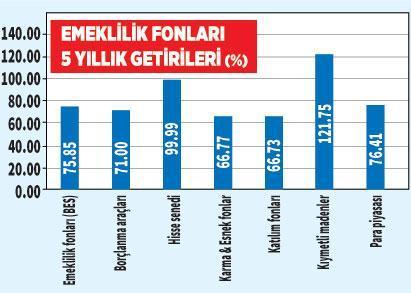

Emeklilik fonları ne yaptı?

Emeklilik fonlarında hisse ve altın fonları öne çıktı. Kıymetli maden emeklilik fonları yıllık ortalama yüzde 11 kazandırırken hisse senedi fonlarının getirisi yüzde 7’de kaldı. Katılım fonları, karma ve esnek fonlar reel olarak son beş yılda kaybettirdi. Bu nedenle emeklilik fon tercihleri önemli. Emeklilik fon tercihinde bulunurken sabit getiriler kadar değişken varlıklara da yer vermekte yarar var.

Merkezin VİOP işlemleri

Merkez Bankası 31 Ağustos’tan itibaren VİOP’ta aktif katılımcı olarak yer alıyor. Geçtiğimiz cuma günü dolar kuru 5,38 TL fiyattan işlem görürken aralık vadeli kontratların teorik fiyatının altında işlem görmesi TCMB’den faiz indirim beklentisi olabileceğine yorumlandı. Dolar/TL kuru bir gün içerisinde yüzde 1,15 değer kazandı ve 5,3387’den 5,3878 seviyesine yükseldi.

1 Şubatta test edilen 5,16’dan bu yana dolar kurunda yükseliş eğilimi olduğunu görüyoruz. Dolar kuru son hareketi ile 100 günlük hareketli ortalamasının üzerine çıktı. 5,36 seviyesinin üzerindeki hareketin devamı yükselişin güçlenmesini sağlayacak. Ne yerli ne de yabancı kurumlar bir faiz indirimi beklemiyor. Öte yandan kur hareketi de gösterdi ki olası bir faiz indirimi kurda yükseliş yönünde fiyatlanacak.

TCMB agresif olmasa da bu toplantısında faiz indirimine gidebilir. Ancak verilecek olan mesajlar önemli. Gösterge faiz 18,89 seviyesinde bulunurken politika faizi yüzde 24 seviyesinde. Faizlerde bir değişikliğe gidilmemesi kurda yeniden beşlere doğru geri çekilmeyi getirebilir. 25 baz puanlık bir faiz indirimi kurda direnç seviyesi olan 5,60’lara doğru bir harekete neden olacaktır. 50 ve daha üzerinde gerçekleşecek faiz indirimi kurda daha hızlı bir hareketi getirebilir.

Döviz almaya devam

Yurtiçi gerçek kişiler 15-22 Şubat haftasında 560 milyon dolar daha aldı. 7 Eylül 2018’e göre döviz tevdiat hesapları (DTH) 19 milyar dolar artış gösterdi.

USD/TL kuru şubat ayının başında 5,16 seviyesini test ettikten sonra ayı en tepe noktasına yakın bir seviyeden 5,3264’den tamamladı ve mart başında 5,40’ı görerek ayın ilk gününü 5,3878’den tamamladı ve yükseliş yönünde bir başlangıç yaptı.

Mart gündemi çok yoğun...

Para piyasalarında mart ayının gündemi oldukça yoğun:

- 4 Mart Pazartesi günü enflasyon oranı açıklanacak.

- TCMB’nin 6 Mart’ta, FED’in 19 Mart’ta toplantısı var.

- 31 Mart’ta Türkiye’de yerel seçimler yapılacak.

- Küresel bazda ise Hindistan ile Pakistan arasındaki gerilimin seyri ve piyasalara etkisi takip edilecek.

- ABD-Çin arasındaki ticaret anlaşmazlıklarının gelişimi izlenecek.

- Brexit süreci takip edilecek.

- Hazine martta 15.3 milyar liralık iç borçlanma yapmayı öngörüyor. Marttaki iç borçlanmanın 11.1 milyar lirasının piyasadan, 3,4 milyar lirasının kamuya satışlardan oluşması bekleniyor. Bu dönemde dış borçlanmaya gidilmeyecek.