3.352 mi 2.20 mi?

18.06.2017 - 02:30 | Son Güncellenme:

ZEYNEP AKTAŞ

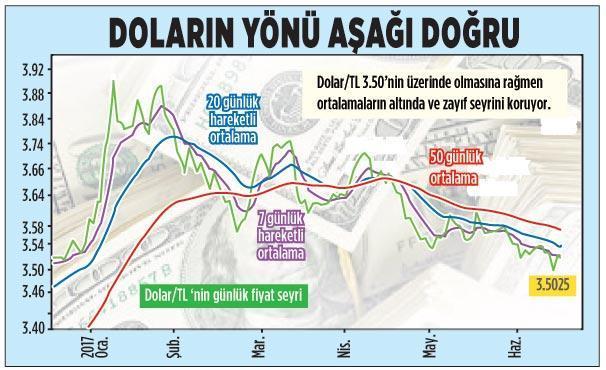

Dolar kuru hafta içerisinde 3.48’lere gerilemesine rağmen toparlanarak yeniden 3.50’nin üzerine tırmandı. Ancak dolar/TL’de hâlâ satış baskısı güçlü.

Satış baskısını güçlü kılan nedenleri 10 maddede özetlemek mümkün:

1- Teknik olarak 3.94’ten başlayan düşüş trendi devam ediyor. Dolar/TL’de yeni diplerin ve zirvelerin bir öncekilerin altında oluşması satış baskısının güçlü olduğunu gösteriyor. Dolar/TL 7, 20 ve 50 günlük ortalamalarının altında. Dolar kurunda hedef 3.40-3.35 seviyeleri. Haftalık teknik göstergelerde yön aşağı doğru.

2- Merkez Bankası sıkı duruşunu koruyor. Bu nedenle dolar kurundaki aşağı yönlü baskı güçlü.

3- ABD Merkez Bankası’nın (Fed) 16 Haziran’da gerçekleştirdiği toplantıdan sonra dolar kurunda kısa süreli 3.50’nin üzerine doğru bir atak yaşandı. Ancak bunun ne kadar kalıcı olacağını önümüzdeki günlerde göreceğiz. Yukarı yapılan atakların zayıf olması satış baskısını da beraberinde getirecektir. Fed toplantısı sonrası hâlâ dolar kurunda aşağı yönlü hareket daha güçlü.

4- Dolar kurunun zayıf seyretmesinin bir başka nedeni de ABD Kongresi’nde Trump karşıtı grupların güçlenmesi. ABD Başkanı Trump’ın popülaritesinin düşmesi global bazda dolara olan talebi zayıflatıyor.

5- Fed 2017 yılının geri kalanında iki faiz artırımı tahmin ederken piyasalar 1.5 artırım olabileceğini öngörüyor.

6- Yaz aylarındadöviz girişi artıyor.

7- Dolar kurunda volatilite (dalgalanma) azaldı.

8- Kurumların beklentilerinde de kurun aşağı yönlü baskıda olduğunu gösteren raporlar yayınlanmaya başladı. Geçtiğimiz hafta Goldman Sachs, “TL’yi deneme zamanı mı?” başlıklı değerlendirmesinde “İyi carry trade getirisiyle TL gelişen piyasalarda öne çıkmak için en ilgi çekici aday” yorumunu yaptı. Goldman Sachs’ın raporuna göre, dolardaki son düşüşe rağmen Türk Lirası, hâlâ gerçek değerinin en çok altındaki gelişen ülke para birimi, olarak değerlendiriliyor. Bankanın hesaplamalarına göre Dolar/TL’nin olması gereken değer, şu anki mevcut seviyeler olan 3.50 değil, 2.50 TL. HSBC ise dolar/TL’de hedef fiyat olarak 3.40-3.35 seviyelerini öngörüyor.

9- Yurt içi yerleşiklerin döviz mevduatı 9 Haziran ile biten haftada 387 milyon dolar artarak toplam 165.2 milyar

dolara yükseldi. Vatandaşların döviz mevduatındaki artışı 6.1 milyar dolar. Dövize yönelik güçlü talebe rağmen fiyatlar

son altı ayın en düşük seviyelerini test etti.

10- Döviz kurundaki beklentilerin kırılmaması hâlâ yurtiçi yerleşik yatırımcılar tarafından güçlü alım dalgasıyla karşılaşmasına neden oluyor. Dolar/TL’ye ilişkin beklentiler kırıldığında asıl düşüş o zaman başlayacak.

BIST’te teknoloji liderliği

Borsa İstanbul’da teknoloji hisseleri son altı aydaki yüzde 59’luk getirileriyle öne çıktı. BIST Teknoloji Endeksi 102.587 seviyesine yükselirken teknoloji sektöründe yer alan hisselerin ortalama getirisi BIST 100 Endeksi’nin getirisini katladı. Son altı ayda BIST 100 Endeksi yüzde 26.55 değer kazandı. Teknoloji endeksinin getirisi ise bunun neredeyse iki katı gerçekleşti. Teknoloji şirketleri son altı ayda yatırımcısına yüzde 59.78 oranında kazandırdı.

Ortalamaları yükselten ise Kron Telekomünikasyon ve Karel Elektronik oldu. Kron Telekomünikasyon son altı ayda yüzde 250 değer kazanırken Karel’in getirisi yüzde 155 oldu. Karel Elektronik’in 58 milyon TL tutarında sermayesi var. Kron’un ise sermayesi 14 milyon TL. Bu hisselerin sığ olmaları çok düşük para girişleriyle hızlı hareket etmelerini sağlamakta. Bu nedenle tek başına bir kriter olarak alınmamalı. Ancak aynı sektörde yer alan Aselsan, Alcatel Lucent Teletaş, İndeks Bilgisayar gibi şirketlerin de getirileri yüzde 50’nin üzerinde gerçekleşti. Teknoloji hisselerine bir ilgi olduğu gerçek. Ancak bu her teknoloji hissesinin yatırımcısına kazandıracağı anlamına gelmiyor. Bu sektördeki hisselere yatırım yapmak isteyenler teknoloji endeks fonlarını da alternatif bir yatırım aracı olarak değerlendirebilirler.

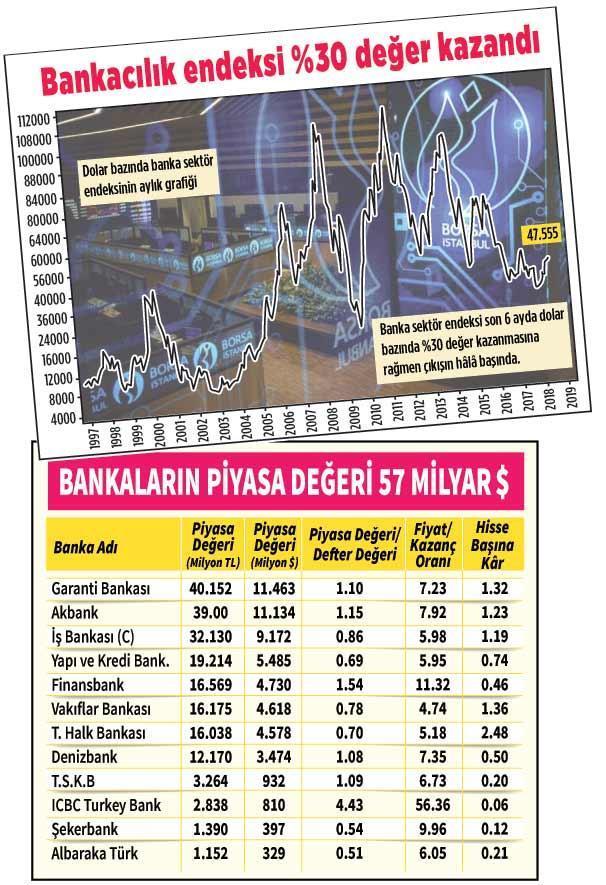

Bankalarda yüksek kâr beklentisi

Borsa İstanbul’da ilk çeyrekteki yüksek kârlılıkların ardından yıl sonu kârları revize edilmeye başlandı. Yılbaşından bu yana dolar bazında yüzde 30 kazandıran bankalarda yüksek kâr beklentisi sürüyor.

İlk çeyrekte yüksek kârlılıklarıyla öne çıkan banka hisseleri için yıl sonu tahminleri revize ediliyor. Kâr beklentileri yükselirken bu durum hisse senetlerinin fiyatlarına da yansıyacak. Banka hisseleri, yılbaşından bu yana dolar bazında yatırımcısına yüzde 30 kazandırdı. 2014 yılındaki yükselişin sonrasında 2015’te dolar bazında yüzde 39 değer kaybeden banka hisseleri, geçtiğimiz yıl ise dolar bazında yüzde 11.06 değer kaybetmişti. Şimdi yeniden güçlü alımlarla yılbaşından bu yana yüzde 30’luk getiriye ulaşıldığı görülüyor. Banka hisselerinde Vakıfbank, Halkbank ve İş Bankası C hisselerinde yabancıların payı yüzde 70’in üzerinde bulunuyor. Öte yandan endeksin test ettiği 100 binli seviyelerden sonra şimdi gözler 120 bine dikildi. Banka kârlılıklarındaki ivmenin korunması 120 binlerin önünü açacak. Borsa İstanbul’un gelişmekte olan ülke borsalarına göre yüzde 18’lik iskontoyu koruması hisseleri cazip kılıyor. Ancak asıl önemli olan şirketlerin büyümesi ve kârlılıklarını artırabilmeleri. Derinliği yüksek olan banka hisselerinde yaşanacak yükseliş borsayı yukarı çekmeye devam edecek.

Yatırım kuruluşlarının raporlarına bakıldığında tahminlerin revize edilmesinin nedenleri arasında son gelişmeleri de görmekteyiz. Deutsche Bank tarafından 9 Haziran’da hazırlanan raporda tahminlerin güncellendiği belirtilmekte. Kurum raporunda, “Kredi Garanti Fonu (KGF) ve büyümeyi tetikleyen diğer bazı hamlelerin desteğiyle sürdürülebilir kredi büyümesi ve beklenenden güçlü gerçekleşen birinci çeyreğin ardından, kâr tahminlerimizi güncelledik” denmekte. Kurum, sektörün 2017 yılına ilişkin nihai karında bir önceki yılın aynı dönemine göre yüzde 24 artış olacağını tahmin ediyor. Kredi büyümesinin ise yüzde 17’ye yükselmesini beklerken kuruma göre kredi büyümesi mevduat büyümesini aşacak.

Sektörün net kâr marjı ise yıllık yedi baz puana genişleyecek. Deutsche Bank’ın raporuna göre sektörün kârının 2017 ile 2019 yılları arasında yıllık yüzde 12 artması bekleniyor.

Öte yandan borsada işlem gören toplam 12 banka hissesi bulunuyor. Bunların toplam piyasa değeri 200 milyar 90 milyon TL. Bankaların ortalama halka açıklık oranı yüzde 33. Halka açık piyasa değeri ise 67 milyar TL. Dolar bazında söz konusu rakam 19 milyar dolara denk geliyor. Bu hisseler Borsa İstanbul’daki şirketlerin 65 milyar dolar olan toplam halka açık büyüklüğünün yüzde 29’unu oluşturuyor. Borsadaki büyüklüğün sığ olması 1 milyar dolarlık bir para girişinde ciddi fiyat hareketlerinin yaşamasına neden olmakta. Bu nedenle Borsa İstanbul’da 100 bin seviyesinin test edilmesi ile başlayan yükseklik korkusunun çok da anlamlı olmadığını görüyoruz. Altı aylık soluksuz yükseliş sonrası hisse senetlerinde kâr satışları yaşanabilir fakat bu yeni zirvelerin görülmeyeceği anlamına gelmiyor. Borsada yükselen trend korunduğu sürece, hisse senetlerinde pozisyonlar taşınabilir.