Faizler düşüyor, dövizdeki hareket sınırlı. Yatırımcı için en doğrusu yıl sonuna kadar % 35 hisse, % 35 özel sektör tahvili ile içinde mevduat, döviz, altın da olan bir ‘sepet’ yapmak

Küresel piyasalarda hareketlilik sürerken yurtiçi piyasalarda dengeler değişiyor. Yatırımcı için daha fazla riskin alınabileceği sürece girildiğine dair işaretler güçleniyor. OECD’nin küresel ekonomik görünüme ilişkin yayınladığı rapora göre 2019 yılı için Türkiye ekonomisinde öngörülen yüzde 2,6’lık daralma tahminini yüzde 0,3’e çekti. Kuruluş, 2020 için öngördüğü yüzde 1,6’lık büyüme tahminini ise değiştirmedi. Raporda, Türkiye’nin GSYİH’nın 2019 yılı ilk döneminde yapılan tahminden daha güçlü olacağı saptamasında bulunulurken, yatırımların daraldığı ve kredi büyümesinin hala zayıf olduğu uyarısı yaptı. Rapor, kuruluşun olumsuz beklentisinde iyileşme olduğunu gösterirken piyasaların bildiği fiyatladığı gerçeklerin çok da dışına taşmıyor.

Risk alabilenlere...

Piyasa verilerine göre gösterge faiz yüzde 14,9 seviyesinde bulunuyor. Mevduat faizi ise yüzde 14-15 seviyelerinde bulunuyor. Mevduattaki kesintiler de göz önünde bulundurulursa yüzde 12-13’lük net faiz söz konusu. Hali hazırda yıllık bazda yüzde 15 oranında bir enflasyon olup, reel bazda yatırımcı TL mevduatta parasını koruyamıyor. Dolar ise 5,70-5,74 seviyelerine demir atmış durumda.

Peki, bu şartlarda birikim sahibi ne yapacak? Öncelikle parasının değerinin erimeyeceğine inandığı enstrümanlara yöneldiği gözleniyor. Gelinen aşamada ise yatırım araçlarının doyum noktalarında olduğunu söylemek yanlış olmayacak. Bu da birikim sahipleri için risk alma zorunluluğunu doğurmakta. Risk almak istemeyenlerinse verilen oranlara razı olması gerekiyor. Bu şartlarda birikim sahiplerinin nasıl bir yönelimde bulunacağı önemli. Mevcut faiz ortamında yılsonuna kadar birikimlerin yüzde 35’lik kısmının hisse senetlerine geçirilmesi düşünülmesi gereken bir alternatif olacaktır. Böylesi bir geçiş portföyde getiri oranını artıracaktır. Yüzde 10 döviz, yüzde 35 özel sektör tahvili, yüzde 15 mevduat, yüzde 5’de altın seçeneği ile risk dağıtılırken getiri potansiyeli de yükselecektir. Yatırımcıların böylesi bir durumda portföylerinin tamamını mevduatta tutmaları için çok fazla bir neden yok. Özel sektör tahvillerinde de enflasyonun üzerindeki tüm oranlar yatırımcılar için cazip olacaktır.

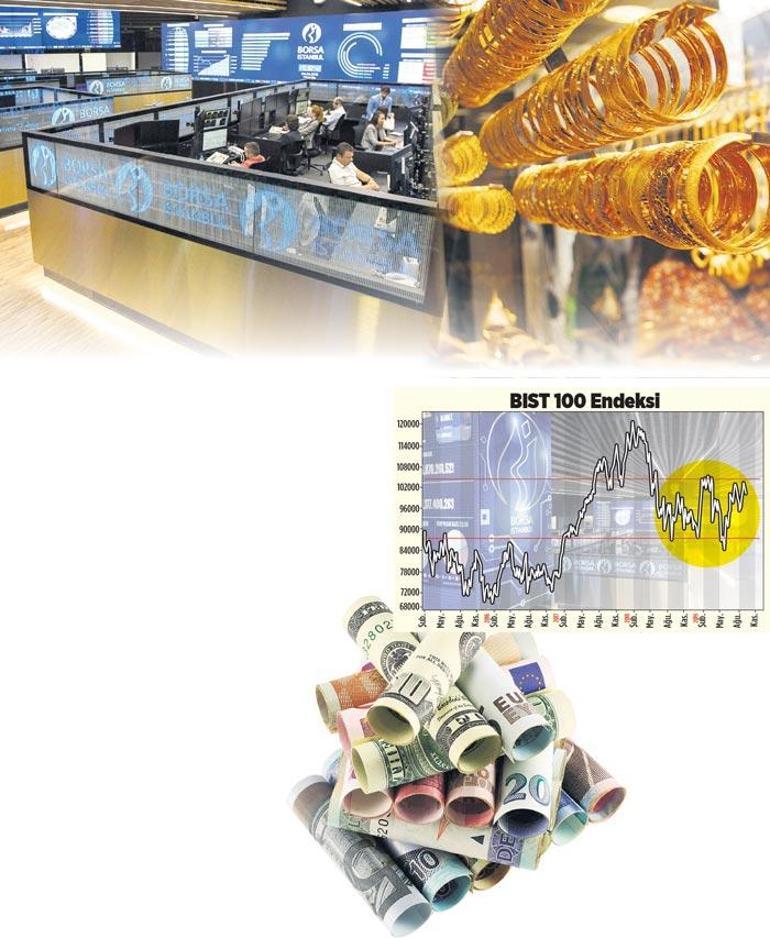

Borsada 100 bin puanın önemi

Borsada 100 bin psikolojik seviye halini aldı. 99.500 stoploss olmak üzere pozisyonlar korunmaya devam edilebilir. 99.500 seviyesinin altı zayıflama bölgesi olacaktır. Borsada ana yön yukarı ve uzun vadede çok ciddi getirilerin oluşacağı görülüyor. Fiyatlar dolar bazında diplerde ve geçmiş göstergeler dip seviyelerde kalıcı olunmadığını göstermekte. Ancak buradaki çıkışın zamanlaması önemli. Bu süreç zarfında destek ve direnç seviyeleri takip edilecek. Yükselişlerde kritik eşikler 103.500 ve 105.000 seviyelerinde bulunuyor. 100 binin üzerindeki kalıcı hareketin hedefi 105.000 seviyesinin de aşılmasına imkan tanıyacaktır.

Dolarda hedef yükseliyor

Dolar kurunda 5,74’ün test edilmesiyle birlikte gözler yeniden 5,80 seviyesine döndü. Alçalan trendin korunduğu dar marjlar içerisinde sıkışık bir hareket gözleniyor. Aşağı hareketlerde 5,60 seviyesi önemli. Dolar kurunun 200 günlük hareketli ortalaması 5,61’de bulunuyor. Dolar/TL kalıcı olarak hiç bu seviyenin altında hareket etmedi. Faiz indirimleri süreceği için dolar talebi canlı kalmaya devam edeceği anlaşılıyor.

Döviz mevduatları zirveden inmiyor

13 Eylül ile biten haftada, yurtiçi yerleşiklerin döviz tevdiat hesapları (DTH) bir önceki haftaya göre 1,5 milyar dolar artarak 191,4 milyar dolar ile yeni zirveye ulaştı. DTH’ın detaylarına bakarsak, gerçek kişilerin döviz mevduatları 118,3 milyar ile zirve yaparken, tüzel kişilere ait döviz stoku da 73,1 milyar dolar ile rekor kırdı. Döviz tevdiat hesaplarının TCMB’nin son iki toplantısında gerçekleştirdiği 750 baz puan faiz indirimi ve yılın geriye kalan kısmında gerçekleştireceği indirimler nedeniyle zirvedeki seyirlerini korumaları beklenebilir. TCMB’nin 24 Ekim ve 12 Aralık’ta iki toplantısı bulunuyor.

FED faiz indirimi devam ediyor

Sadece Türkiye’de değil dünyanın dört bir yanındaki ülkeler borçlanma maliyetlerini düşürme çabasında. Temmuz ayında, 10 yıl aradan sonra politika faizini 25 baz puan indiren FED, geçen haftaki toplantısına da 25 baz puan daha faiz indirimi gerçekleştirdi ve politika faizini yüzde 1,75-2,00 aralığına çekti.

Hemen öncesinde Avrupa Merkez Bankası (ECB), bozulan Avrupa ekonomik görünüme paralel olarak politika faizini yüzde 0 seviyesinde tutup mevduat kabul etme faizini yüzde - 0,50 (eksi faizi) indirerek, 20 milyar EUR tutarında parasal gevşemeye gitmişti. Gelişmelere bakınca ABD, diğer büyük ekonomik güçlerle karşılaştırıldığında nispeten güçlü bir konumda bulunuyor: Çin ekonomisi zaten yavaşlamaya başladı. Japonya negatif faiz oranları ve enflasyon hedefine ulaşma çabasıyla uğraş veriyor. Avrupa’da ise Almanya durgunluğun eşiğinde dururken çatlaklar gösteriyor.

FED’in kararının ve basın toplantısının biraz da detaylarına inecek olursak yedi üye 25 baz puan faiz indirimi için oy kullanırken üç üye karşı çıktı. Ağırlıklı olarak kararın desteklendiği gözleniyor.

Yatırımcının gözü bankalarda

Geçtiğimiz hafta Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) tarafından yapılan açıklamada bankacılık sektöründe takip hesaplarına aktarılması gereken ağırlıklı olarak inşaat ve enerji sektörlerine kullandırılmış toplam 46 milyar lira büyüklüğünde kredi tespit edildiği belirtildi. Bunun sonucunda sektörde takip oranı artarken sermaye yeterlilik oranlarında azalma meydana gelecek. Bu da kısa vadede banka hisseleri üzerinde satış baskısı yaratıyor. Bu bankalar için çok önemli bir belirsizlikti. Ortadan kalkması banka hisselerine uzun vadede olumlu yansıyacak. Banka hisselerinin seyri incelendiğinde yatırımcıların takip oranları ve sermaye yeterlilik oranları için zaten temkinli davrandıkları ve var olan riskleri fiyatladıkları gözleniyor. Ancak gerçekleşmeler kısmen de olsa oynaklığı artırıyor.

Öte yandan faizlerdeki düşüşle birlikte döviz talebi arttı. DHT’ların zirve seviyelere tırmanması üzerine TCMB’den “zorunlu karşılık” adımı geldi. Finansal istikrarı desteklemek amacıyla, yabancı para mevduat/katılım fonlarına uygulanan zorunlu karşılık oranlarının tüm vade dilimlerinde 100 baz puan artırılmasına karar verildi. Bu kararla, piyasadan 2.1 milyar dolar likidite çekilecek.

23-27 Eylül haftasında öne çıkacaklar

Eylül ayının sonuna doğru tüketici güven endeksleri izlenecek. 23-27 Eylül haftasında yurt içinde öne çıkacak gelişmeler arasında Kapasite Kullanım Oranı, Reel Kesim Güven Endeksi Hizmet Sektörü Güven Endeksi ve Ekonomik Güven Endeksi verileri yer alıyor.

Güven endeksleri tüketicilerin ülke ekonomileriyle ilgili değerlendirmelerini ölçen göstergelerdir. Bu nedenle izledikleri seyir piyasalar açısından da önemli olacaktır. Yurt dışında ise Almanya, Euro Bölgesi, Japonya ve ABD İmalat Sektörü PMI; ABD GSYH, CB Tüketici Güven Endeksi, Yeni Konut Satışları, DOE Petrol Stokları ve Michigan Tüketici Güven Endeksi; Japonya Tüketici Fiyat Endeksi, Euro Bölgesi Ekonomik Görünüm Endeksi ön plana çıkıyor. Ayrıca Pazartesi günü Tokyo Borsası “Sonbahar Gündönümü” nedeniyle kapalı olacak.