Enflasyon sanıldığından daha yapışkan çıktı. Ocak ayındaki bu yılın ilk yazısında “Türkiye’nin önünde olumlu baz etkisinin yarattığı, bozulan enflasyon bekleyişlerini iyileştirmek için bir fırsat penceresi var” demiştik. Beklentimiz, ocak ayı ve onu izleyen 3-4 ay boyunca geçen yılki sıra dışı yüksek aylık artışların yerini daha makul ve tarihsel ortalamalara yakın rakamların alması ve bunun yaratacağı aritmetik etkiyle yıllık enflasyonun gerilemesiydi. Öyle de oldu. 2017 sonunda yüzde 11.92 olan TÜFE enflasyonu “fırsat penceresi” dediğimiz dönemde geriledi ve mart sonunda yüzde 10.23’e kadar indi. Yıllık enflasyonda 2018’in ilk 3-4 ayındaki düşüşün 2016 ve 2017’de bozulan bekleyişleri düzeltmek ve ekonominin aktörlerinde “enflasyon düşüyor” algısı yaratabilmek için iyi bir fırsat olabileceğini düşünüyorduk ama olmadı.

Yılbaşından bu yana enflasyondaki toplam yüzde 1.69 puanlık düşüş önemlidir ancak bekleyişleri düzeltecek ve “enflasyon düşüyor” algısı yaratacak boyutta değildi. Dün Merkez Bankası’nın mart ayı enflasyon gelişmelerini değerlendirdiği raporunda öne çıkardığı noktalar da bu görüşü destekliyor. Merkez Bankası çekirdek enflasyon göstergelerindeki ana eğilimin bir miktar gerilese de hâlâ yüksek seviyelerini koruduğuna dikkat çekiyor. Kurdaki ve petrol başta olmak üzere emtia fiyatlarındaki gelişmelerin üretici fiyatlarını artırdığını ve bunun ise tüketici fiyatları üzerinde maliyet kaynaklı baskı yarattığını anlatıyor.

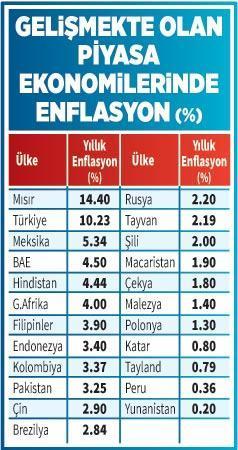

Yine 4 Ocak’taki yazıda ocak, şubat, mart ve nisan aylarındaki baz etkisi kaynaklı düşüşlerle yıllık enflasyonun mayıs başı itibarıyla tek haneye inebileceği öngörüsünde bulunmuştum. Bu öngörü hâlâ geçerliğini koruyor. Mayıs başında açıklanacak nisan ayı tüketici fiyat artışının yüzde 1 ya da daha düşük gelmesi halinde yıllık enflasyon tek haneye gerilemiş olacak. Nisanda aylık enflasyon yüzde 1’in altına iner mi? Evet, inebilir. Ancak 2010 yılından bu yana nisan ayı enflasyonlarının ortalamasının yüzde 1.06 olduğu dikkate alındığında ve TL’deki son zayıflamanın fiyatlara olası geçişkenliği de hesaba katıldığında tek haneli enflasyona inişin biraz daha zorlaştığı görülüyor. Nisan ayından sonra bir daha böylesi güçlü bir baz etkisini yıl sonuna, muhtemelen Kasım’a kadar göremeyeceğiz. Kısacası karşımıza çıkan fırsat penceresinden çok fazla yararlanamadık; gelişmekte olan piyasa ekonomileri arasında Mısır’dan sonra en yüksek ikinci enflasyona sahip ülke olmaktan kurtulamadık.

Altının yönü yukarı doğru mu?

Yatırım bankası Goldman Sachs’ın bir analist raporunda, altının önümüzdeki dönemde güçlü seyredeceği öngörülmüş. Kuruluş enflasyonda artış sinyalleri ve borsalarda düzeltme beklentisinin altın fiyatlarını desteklediğini düşünüyor. Altın enflasyona karşı geleneksel bir korunma aracı olduğu için bunlar haklı gerekçeler. Ama altını asıl yukarılara taşıyacak destek merkez bankalarından gelebilir. Çünkü merkez bankalarının altın fiyatlarını belirleme gücü çok yüksek. Rusya, Güney Kore, Kazakistan, Tayvan ve hatta Türkiye gibi bazı ülke merkez bankalarının son yıllarda alımlarını artırdıkları görülüyor. Avrupa Birliği merkez bankaları “önemli miktarda” altın satışı yapmayacaklarına dair 2014 Eylül’ünde anlaşma imzalamışlardı; 5 yıl süreli anlaşma halen yürürlükte. Ama altının kaderini asıl belirleyecek olan Çin’in ne yapacağıdır.

Merkez bankaları rezervlerinin bir bölümünü altında tutarlar. Altın standardı döneminde kalma bir alışkanlık bu. Dünya tarihinde bugüne kadar 150.000 tonun biraz üzerinde altın çıkarıldığı tahmin ediliyor. Bu tutarın beşte biri halen merkez bankalarının rezervlerinde bulunuyor. Rezervler içinde altının payı bazı ülkelerde yüzde 50’yi bile aşıyor. Biz de ise son alımlarla yüzde 20’nin biraz üzerinde. Ama rezerv zengini Çin'de bu oran çok düşük. Toplam 3.1 trilyon dolarlık brüt rezerv taşıyan Çin Merkez Bankası’nın elindeki 1.850 ton altının mevcut kurla değeri 87 milyar dolar dolayında. Yani toplam rezervinin yüzde 3’ü bile değil. Oysa kıyasıya bir ticaret savaşına girdiği ABD’ye borç verdiği tutar 1.1. trilyon dolar; yani toplam rezervinin 3’te 1’inden fazla. Olur da Çin rezerv politikasını değiştirir ve ABD tahvillerinin payını azaltıp altının oranını artırmak isterse, şu anda ons başına 1.340 dolar dolayında olan fiyatlar hızla yukarı gelebilir. Çin için altının rezervdeki payını yüzde 10’a yükseltmek bile yaklaşık 6.200 tonluk taze alım demektir. Bu tutarda bir alım ise onsu 1.500 doların üzerine atabileceği gibi, 2011 ortasındaki 1.900 dolarlık rekor seviyeye doğru taşıyabilir. 2011’deki hareketin arkasında Rusya, Çin ve Hindistan gibi ülke merkez bankaları yaptıkları alımlar vardı. Acaba aynısı yine olur mu?